En 2025, muchos hogares en España enfrentan desafíos económicos que ponen a prueba su resistencia y planificación. Aunque los indicadores agregados muestran una leve recuperación, la experiencia individual revela tensiones profundas.

Este artículo ofrece un recorrido detallado por el diagnóstico financiero personal en España, las causas de la crisis, su impacto social y estrategias prácticas para recuperar la estabilidad.

Diagnóstico de la Realidad Actual

La renta media por persona alcanzó los 14.807 € en 2024, lo que supone un incremento del 5,1% respecto a 2023. Sin embargo, el crecimiento agregado no corrige las desigualdades: el 30% de las familias teme que 2025 sea peor que 2024.

La exclusión financiera afecta a casi tres millones de personas sin acceso fiable a efectivo, especialmente mayores de 60 años y residentes en zonas rurales. El desempleo, aunque descendió a 2,45 millones de parados (11,4%), sigue generando incertidumbre en el mercado laboral.

Causas Principales de la Crisis

La situación financiera deteriorada no surge de un único factor, sino de la confluencia de varios elementos que erosionan la capacidad de ahorro y generan desequilibrios en el presupuesto familiar.

- Reducción de ingresos por desempleo o recortes salariales.

- Aumento de gastos imprevistos: salud, hogar y educación.

- falta de educación financiera que limita la toma de decisiones.

- Endeudamiento elevado a través de préstamos y tarjetas de crédito.

- Difícil acceso a crédito formal para cubrir necesidades.

Impacto Social y Económico

La brecha financiera y geográfica profunda se extiende por las regiones despobladas, donde el cierre de sucursales bancarias agrava la exclusión. Este fenómeno aumenta la dependencia de intermediarios informales o costosos servicios de transferencia.

La presión fiscal y la inflación reducen la renta real disponible. En hogares con ingresos inferiores a 2.000 € al mes, el pesimismo predomina: el 20,4% cree que su situación empeorará, frente al 10% de los más pudientes.

Estrategias para la Recuperación

Recuperar la estabilidad financiera requiere un plan claro, disciplina y herramientas adecuadas. El primer paso es realizar un diagnóstico personal y revisar los flujos de ingreso y gasto.

- Elaborar un presupuesto detallado clasificando gastos esenciales y no esenciales.

- Renegociar o consolidar deudas para reducir tipos de interés.

- Buscar fuentes alternativas de ingresos: trabajos temporales o freelancing.

- Establecer un plan de recuperación claro y medible con metas y plazos.

- Utilizar apps de gestión financiera que automaticen el ahorro.

Factores de Riesgo y Retos Futuros

La persistencia de la inflación, las tensiones comerciales globales y posibles recaídas económicas plantean escenarios de vulnerabilidad continuada. La desigualdad en el acceso a recursos y conocimientos financieros seguirá siendo un obstáculo, especialmente en colectivos vulnerables.

Consideraciones Sociopsicológicas

El impacto emocional de la crisis financiera puede generar estrés, ansiedad y desgaste en las relaciones familiares. Reconocer estas emociones y buscar apoyo psicológico o grupal es tan importante como la gestión económica.

Compartir la situación con amigos, familiares o profesionales fomenta la resiliencia y evita el aislamiento. La confianza y el apoyo mutuo refuerzan la capacidad de superación frente a la adversidad.

Conclusión

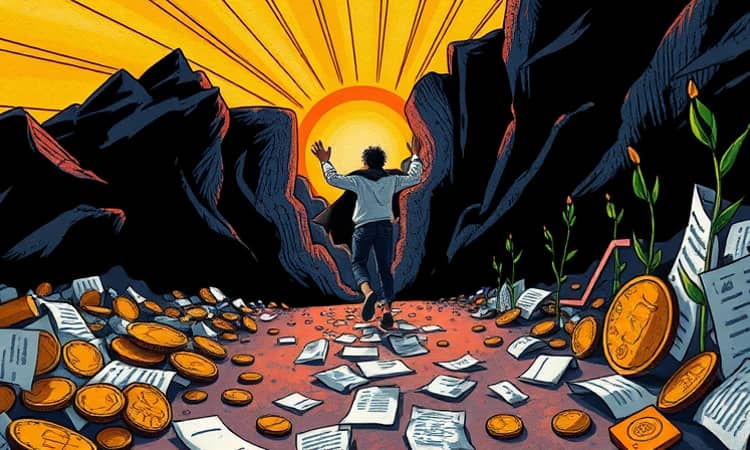

Superar una crisis financiera personal es posible combinando disciplina, planificación y educación financiera. El contexto actual presenta desafíos, pero también oportunidades para aprender, adaptar estrategias y construir una base más sólida.

La clave reside en actuar con anticipación, medir avances y no perder la esperanza. Con un enfoque integral, el apoyo adecuado y objetivos claros, cada persona puede recuperar su estabilidad y proyectarse hacia un futuro con mayor seguridad económica.